未确认融资费用,“未确认融资费用在财务会计处理中的概述”

揭秘未确认融资费用:你的财务小秘密

亲爱的读者,你是否曾在财务报表上看到“未确认融资费用”这个词,却对其一知半解?别急,今天就来揭开这个财务小秘密的面纱,让你对它有个全面的认识。

什么是未确认融资费用?

想象你买了一辆新车,但是因为资金紧张,选择了分期付款。这时候,银行会根据你分期付款的金额和利率,计算出你未来需要支付的利息。这些利息,在会计上,就被称作“未确认融资费用”。

简单来说,未确认融资费用就是由于融资行为而产生的,但尚未实际支付的费用。它通常出现在融资租赁、长期借款等情况下。

未确认融资费用的计算

那么,未确认融资费用是如何计算的呢?这里有一个简单的公式:

未确认融资费用 = 最低租赁付款额 - 最低租赁付款额的现值

现值,就是将未来的付款额按照一定的利率折算成现在的价值。这样做的目的是考虑到货币的时间价值,即同样的金额,现在的价值要高于未来的价值。

未确认融资费用的会计处理

在会计处理上,未确认融资费用通常被计入负债类科目。具体来说,有以下几种情况:

1. 购入资产超过正常信用条件延期支付价款:在这种情况下,你应按购买价款的现值借记固定资产、在建工程等科目,按应支付的金额贷记长期应付款科目,按其差额借记未确认融资费用科目。

2. 融资租入固定资产:在租赁期开始日,你应按租赁准则确定的应计入固定资产成本的金额借记在建工程或固定资产科目,按最低租赁付款额贷记未确认融资费用科目,按发生的初始直接费用贷记银行存款等科目,按其差额借记未确认融资费用科目。

未确认融资费用的摊销

未确认融资费用并不是一次性计入费用,而是需要在租赁期内进行分摊。分摊的方法有很多种,其中最常用的是实际利率法。

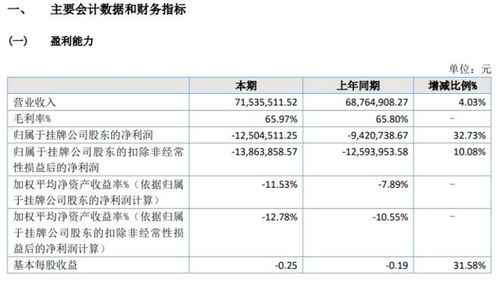

未确认融资费用的影响

未确认融资费用对企业的财务状况和经营成果有着重要的影响。一方面,它会增加企业的负债,从而影响企业的财务风险;另一方面,它也会增加企业的财务费用,从而影响企业的盈利能力。

未确认融资费用的税务处理

在税务处理上,未确认融资费用通常需要纳税调整。具体来说,税法规定融资租入的固定资产的计税基础与会计上该资产的入账价值是存在差异的,需要进行纳税调整。

未确认融资费用的案例分析

让我们来看一个实际的案例:

假设你购买了一台价值100万元的设备,采用分期付款方式,首付30万元,剩余70万元分三年付清,年利率为5%。根据上述公式,未确认融资费用为:

未确认融资费用 = 70万元 - 70万元/(1 5%)^3 = 12.66万元

在会计处理上,你应按以下方式记账:

借:固定资产 100万元

贷:长期应付款 70万元

贷:未确认融资费用 12.66万元

在未来的三年里,你应按实际利率法分摊未确认融资费用,并计入财务费用。

未确认融资费用是财务报表中的一个重要科目,它反映了企业融资行为产生的费用。了解未确认融资费用,有助于你更好地理解企业的财务状况和经营成果。希望这篇文章能帮助你揭开未确认融资费用的神秘面纱。

本站严格遵守《信息网络传播权保护条例》,仅分享已标注来源的公开事实信息,不复制原创内容。若权利人认为内容侵权,请于30日内联系,我们将立即核实并删除。网站邮箱;yuzhibolangzi@gmail.com 通知邮箱谢谢!